Toute l’actualité de l’immobilier

A la une

Articles récents

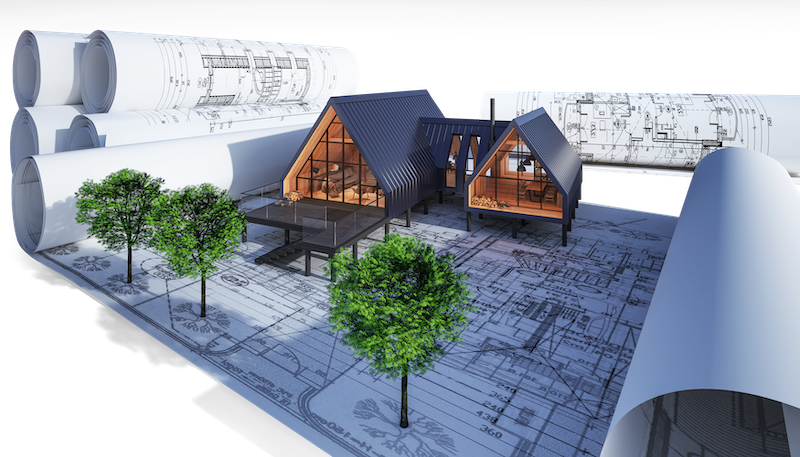

L'Architecture Légale de l'Immobilier

L'architecture légale de l'immobilierDans le domaine de l'immobilier,...

L'Élévation des Coûts Liés à la Transaction Immobilière

IntroductionL'achat d'un bien immobilier est un projet important qui nécessite...

Les 10 Étapes pour Optimiser la Fiscalité de Votre Investissement Immobilier

La fiscalité immobilière est un domaine complexe qui concerne les impôts liés à la propriété...

L'Agent Immobilier: Pilier de la Vente

IntroductionDans le domaine de l'immobilier, l'agent immobilier joue un rôle...

Les contrats de location: un guide pratique

I. IntroductionLes contrats de location sont des documents juridiques essentiels dans le domaine...

Les Étapes pour Réussir la Recherche du Locataire Idéal

Les facteurs clés à considérer lors de l'identification du profil du locataire idéal comprennent...

Actualité

Les tendances du marché immobilier pour l’année à venir

Au cours de l'année écoulée, le marché immobilier a connu des hauts et des bas significatifs, influencés par divers facteurs tels que la pandémie de COVID-19 et les fluctuations économiques mondiales. Selon les données disponibles, on observe une tendance à la hausse...

Perspectives du marché immobilier en 2024

Analyse du marché immobilier en 2024Situation économique et influence sur le marché immobilierÀ l'aube de l'année 2024, le marché immobilier est indissociable de la conjoncture économique globale. Après...

Le Marché des Annonces Immobilières de Notaires en 2024 : Tendances et Conseils

L'année 2024 marque un tournant décisif dans le secteur immobilier français, influencé par les notaires. Après une année 2023 difficile, marquée par la baisse des transactions et l'augmentation des coûts de crédit, le marché semble s'orienter vers une stabilisation....

Les nouvelles normes énergétiques dans l’immobilier

L'évolution constante du contexte environnemental et énergétique a conduit à l'élaboration de nouvelles normes énergétiques dans le domaine de l'immobilier. Ces nouvelles régulations visent à réduire la consommation d'énergie des bâtiments, afin de minimiser leur...